資産運用をご検討中の皆さま、どうもこんにちは。僕です。

資産運用の必要性はわかるけど、どうして良いかわからないことはありませんか?

僕は資産運用を専門とする金融マンですので自分で何とでもできます。

資産運用について色々考えてみると、必要な要素は限られています。

一周回って、とても単純なことの組み合わせであることがわかるようになるのです。

知人、友人からはよく「投資対象をどうしたら良いと思うか」と相談を寄せられます。

そんな私の経験から、初心者でもできるポートフォリオ構築方法についての情報提供をさせて頂きます。

目次

GPIF(年金積立金管理運用独立行政法人)を参考にしよう

GPIFとはなんぞや?

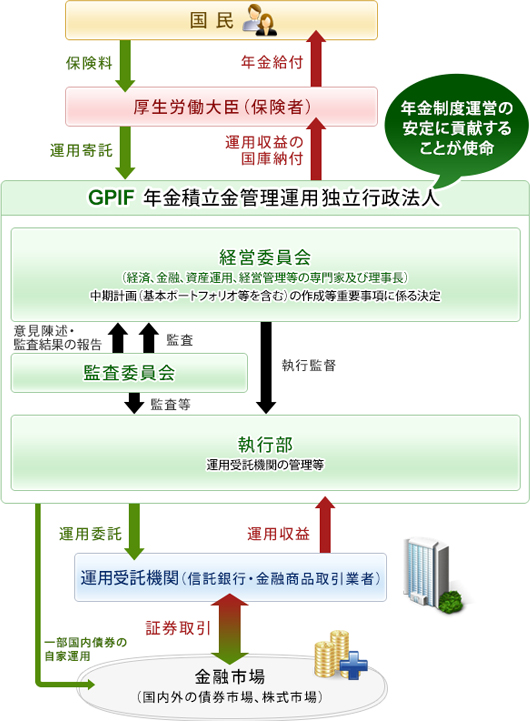

まず、GPIFとは何か確認しておきましょう。

年金積立金管理運用独立行政法人(以下「当法人」という。)は、厚生年金保険法(昭和29年法律第115号)及び国民年金法(昭和34年法律第141号)の規定に基づき厚生労働大臣から寄託された積立金の管理及び運用を行うとともに、その収益を国庫に納付することにより、厚生年金保険事業及び国民年金事業の運営の安定に資することを目的としています。(GPIFホームページより抜粋)

要するに、下記の役割を持って運用している独立行政法人です。

- 年金の原資となるお金を増やすことが目的

- 一方で安定した給付のための流動性も管理する

こうした使命を持って運用している公的機関のポートフォリオを真似すること。

一定の成果がありそうに思えませんか?

【以下はGPIFホームページからの抜粋です】

GPIFの運用実績

いくら高尚な使命を持っているにせよ、目的は運用資産の増加です。

これらを達成できていなければ参考にする価値はありません。

幸いGPIFは国民の年金原資を運用する性格上、情報開示に積極的です。

ホームページに掲載されている運用成果を見てみましょう。

| 13年度 | 14年度 | 15年度 | 16年度 | 17年度 | 18年度 | 19年度 | 20年度 | |

|---|---|---|---|---|---|---|---|---|

| 収益額 (兆円) |

-0.6 | -2.5 | 4.9 | 2.6 | 9.0 | 3.9 | -5.5 | -9.3 |

| 収益率 (%) |

-1.80 | -5.36 | 8.40 | 3.39 | 9.88 | 3.70 | -4.59 | -7.57 |

| 21年度 | 22年度 | 23年度 | 24年度 | 25年度 | 26年度 | 27年度 | 28年度 | 通期 | |

|---|---|---|---|---|---|---|---|---|---|

| 収益額 (兆円) |

9.2 | -0.3 | 2.6 | 11.2 | 10.2 | 15.3 | -5.3 | 7.9 | 53.4 |

| 収益率 (%) |

7.91 | -0.25 | 2.32 | 10.23 | 8.64 | 12.27 | -3.81 | 5.86 | 2.89 |

平成13年度から28年度までの16年間で収益額53兆円、2.89%の収益率です。

リーマンショック時はマイナス実績ですが、概ね堅調に推移していることがわかります。

新聞などでは「GPIFの運用が●兆円のマイナス!」など記事が目立つのは仕方ありません。

好調なときは報道されていないことを知っておくことも必要です。

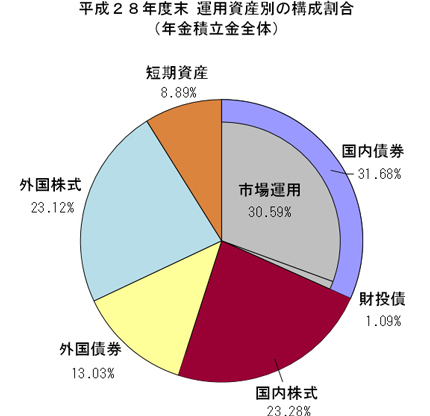

GPIFのポートフォリオ

それでは、どのような資産構成で運用しているのか見てみましょう。

- 国内債券 31.68%

- 国内株式 23.28%

- 外国債券 13.03%

- 外国株式 23.12%

- 短期資産 8.89%

個人資産に置き換えてざっくり表現すると次のようになります。

- 国内資産55%、海外資産36%。+現金9%

- 株式 46%、債券 45% +現金9%

どうでしょうか。想像より株式割合が多いと思いませんか?

年金制度の安定運用を目的とするGPIFのポートフォリオです。

「株式が多い=安定しない」と決めつけなくて良いと感じられると思います。

選ぶべき投資対象(ファンド)は自ずと見えてくる

選ぶべき投資対象の考え方

世の中には何千本という数の商品が溢れています。

数が多いと何が違い、何を選んで良いのか考えるのが面倒くさくなりがちです。

まずは投資対象を絞り込むことから始めてみましょう。

なお投資をする前に考えておきたいことは別記事で解説しています。

要するに無用なリスクを負わないために「コントロールできるものを管理する」のです。

投資対象の条件

投資対象はGPIFに倣うとしましょう。

国内株式、国内債券、海外株式、海外債券の4つから選びます。

しかし考え方は単純です。

- 分散投資ができている

- コスト(信託報酬)が低い

この2つを満たすものなら何でもOKです。

より精神的なストレスの少ない運用をするためには「投資タイミングの分散(積立投資)」がベターです。

また、ここで注意したいことは「人気ファンド=有利なファンド」とは必ずしもならないことです。

私の私情を挟まないため、中立な視点から選定されたファンドで確認しましょう。

投資信託の評価機関として有名なモーニングスター社の選定したランキングです。

「ファンドオブザイヤー2017」対象ファンド

例えば日本株式部門のNo.1に選定されたこのファンド。

●優良日本株ファンド 『愛称 : ちから株』

- 主要投資対象は、国内の株式。銘柄選定にあたっては、競争力のある優良企業の株式の中から、株価の割安度等に着目して30-50銘柄程度に投資を行い、信託財産の成長をめざす。

- 信託報酬は1.08%。

要はファンドマネージャーにより一定条件下で選定した銘柄に投資するファンドです。

調査に手間と時間を要する分、信託報酬が高めです。(割と良心的ではありますが。)

同じ評価軸で評価するのは少々乱暴ですが、こちらのファンド。

●三井住友・TOPIXインデックス

- 東京証券取引所第一部に上場されている日本の株式を主要投資対象とし、TOPIX(東証株価指数、配当込み)と連動する投資成果を目標として運用を行う

- 信託報酬は0.51%

●iシェアーズ TOPIX ETF

- わが国の株式市場全体の値動きを表す代表的な株価指数である「TOPIX(東証株価指数)」との連動を目指すETF(上場投資信託)

- 信託報酬は0.06%

これらはファンドマネージャーの裁量ではなく機械的に国内株式全体に分散投資できるファンドです。

考える手間と時間が必要でない分、信託報酬は安く設定できます。

信託報酬率の比較

さきほどのファンドの信託報酬を改めて比べてみましょう。

- 優良日本株ファンド 『愛称 : ちから株』 1.08%

- 三井住友・TOPIXインデックス 0.51%

- iシェアーズ TOPIX ETF 0.06%

実はそれぞれ異なる仕組みのファンドです。

しかし2と3はどちらもTOPIXに連動するファンドという意味で同一です。

それなのにこれだけ信託報酬率が異なることがある、ということを覚えておきましょう。

インデックスファンドシリーズの信託報酬比較

さて、各社が出している低コストのインデックスファンドシリーズのコストがまとめられています。

参考 インデックスファンドシリーズ比較モーニングスター社HP

各投資カテゴリ毎にコストが出ています。これを見ていると類似ファンドでも価格競争が起きています。

目安としては信託報酬が0.3%未満の商品を選定すると安価で構築できる印象です。

同じファンドが自分の取引している金融機関で取り扱いがない場合は類似ファンドで大丈夫です。

最安値を追い求めて投資できないリスクよりも多少のコストを支払って始める方が結果的に有利に働きます。

モデルポートフォリオ(eMAXISシリーズの場合)

eMAXISシリーズで組むとこんな感じです。

- 日本債券(信託報酬0.15%)を35%

- TOPIX連動型(信託報酬0.19%)を30%

- 先進国債券(信託報酬0.18%)を15%

- 先進国株式(信託報酬0.22%)を20%

最適なポートフォリオを求めるとここから色々考える必要があります。

海外ものだと新興国はどうするか、そもそも債券と株式の割合をどうするか、など。

しかしインデックスファンドで分散投資をしている限り、概ねざっくりでかまいません。

仮に「現時点で最適なポートフォリオ」が組めたとしても、明日には最適解が変わっています。

まずは始めてみることが大切です。

ロボアドの必要性について

僕は正直、ロボアドは不要だと考えています。

このあたりのことは別記事にまとめていますので、よろしければお目通し下さい。

要はこれらのロジックを機械的に行っているにすぎないからです。

逆にいうと、だからこそ簡単なアンケートで投資対象を決めてポートフォリオが組めるのです。

わざわざ1%も追加でコストを支払う価値はありません。

まとめ

個人で運用を始めるための投資対象は下記の考え方で概ねOKです。

- 年金運用のGPIFのポートフォリオを真似してみよう

- 投資割合は「国内債券32%、国内株式23%、外国債券13%、外国株式23%」

- GPIFの現金部分は国内外の株式に振り分ければ良いです

- 投資対象は信託報酬が0.3%未満のインデックスファンド

- 精神的な安心のためには投資タイミングの分散(積立投資)を推奨

まずはこうした考えを基に一歩を踏み出しましょう。

1年後や5年後に備えて考えるべきことは別記事でご紹介します。

最後までお読み下さり、どうもありがとうございました。